On entend souvent les économistes de l’école autrichienne se plaindre à l’égard des indicateurs économiques, qu’ils considèrent inadéquats et souvent trompeurs. Permettez-moi ici de vous expliquer pourquoi certains indicateurs ne permettent pas de porter un diagnostic convenable sur la conjoncture économique.

Posts Tagged ‘taux de chômage’

Des indicateurs économiques trompeurs…

Posted in Économie, tagged ABCT, États-Unis, biens intermédiaires, Chine, création de monnaie, de Soto, Federal Reserve, inflation, IPC, masse monétaire, PIB, politique monétaire, population active, taux de chômage, taux de participation, U6 on 9 novembre 2011| Leave a Comment »

Pourquoi y a-t-il du chômage? Partie 4.

Posted in Économie, tagged assurance-chômage, chômage, chômage structurel, délocalisations, flexibilité, importations, mobilité, mondialisation, productivité, salaires, taux de chômage, technologie on 1 décembre 2010| 5 Comments »

Est-ce que le développement technologique génère du chômage ?

Personne ne peut nier que l’apparition de diverses technologies a eu impact sur l’emploi de certains individus. Par exemple, l’automatisation de la chaîne de production d’une usine permet d’avoir besoin de moins d’employés. Il est indéniable que l’invention de la moissonneuse-batteuse a réduit le nombre de travailleurs requis à la récolte du grain. Doit-on donner des haches à nos bucherons plutôt que des scies mécaniques ou encore interdire les pelles mécaniques au profit des pelles manuelles, question de créer de l’emploi et réduire le chômage ? Évidemment que non ! Est-ce que le gouvernement doit subventionner ces industries pour qu’elles puissent conserver ces emplois maintenant devenus inutiles ? Non plus.

Paul Krugman continue de faire un fou de lui!

Posted in Actualité, Économie, tagged États-Unis, épargne, création de monnaie, crowding-out, décennie perdue, Dépression 1920, Federal Reserve, Grande Dépression, Hoover, inflation, Japon, keynes, keynesiannisme, keynesiens, Paul Krugman, plan de relance, quantitative easing, taux d'intérêt, taux de chômage on 2 juin 2010| 10 Comments »

Paul Krugman continue à s’accrocher aux théories keynesiennes malgré l’évidence de leur échec.

Sur son blogue, il compare souvent la récession que nous avons de traverser avec la Grande Dépression des années 1930s et affirme que sans l’intervention étatique à la Keynes, nous aurions connu une autre Grande Dépression, prouvant de ce fait l’efficacité des politiques keynesiennes. En revanche, il ne cesse de blâmer les politiques de Hoover, qu’il présente comme un maître de l’austérité, pour avoir agravé la Grande Dépression. Selon lui, une augmentation du taux directeur de la Fed en Octobre 1931 et une petite coupure dans les dépenses de l’État en 1932 ont été catastrophiques pour l’économie.

Tout d’abord, Krugman devrait réaliser qu’en Octobre 1931, le taux de chômage officiel frôlait déjà les 16%. Autrement dit, l’économie était déjà en lambeaux. Deuxièmement, lorsqu’on met en perspective les dépenses de l’administration Hoover, on se rend compte qu’il était aussi austère que Tiger Woods était fidèle! Il a augmenté les dépenses de 42% entre 1930 et 1932. Le déficit fiscal s’est chiffré à $2.6 milliards en 1932, ou 4% du PIB. Cependant, comme c’est toujours le cas lorsque les politiques keynesiennes ne fonctionnent pas, le seul argument qu’il leur reste est de dire que ce n’était pas assez! Troisièmement, le taux directeur de la Fed était quand même très expansionniste même après la hausse de 1931. La façon dont Paul Krugman décrit ce qui s’est passé durant ces années est donc fallacieuse. En revanche, il s’abstient systématiquement de parler de la Dépression de 1920-21!

En fait, s’il y a une chose que l’on peut reprocher à Hoover qui a vraiment eu un impact négatif sur l’économie, c’est son penchant pour le protectionnisme. Pour comprendre ce qui s’est réellement passé en 1929, je vous propose ceci.

Dans un billet publié le 25 mai dernier, Krugman affirme que les gigantesques dépenses gouvernementales engendrées par le plan de relance économique Bush/Obama n’ont pas eu d’effet « crowding-out »; c’est-à-dire qu’elles n’ont pas eu comme effet de se substituer aux investissements privés.

L’effet crowding-out se produit lorsque le gouvernement génère des déficits pour stimuler l’économie (à la Keynes). Ces déficits font augmenter les taux d’intérêt, ce qui signifie que les entreprises privées et autres emprunteurs doivent se financer à un taux plus élevé. Cela a un effet négatif sur l’investissement, la consommation et donc sur la création d’emplois. Ainsi, en voulant stimuler l’économie, le gouvernement se trouve à l’étouffer.

L’argument de Krugman est que le taux sur les obligations du gouvernement américain n’a pratiquement pas augmenté depuis un an, donc manifestement pas de crowding-out.

Comment le crowding-out fait monter les taux d’intérêt?

Il y a deux façons par lesquelles le crowding-out fait augmenter les taux.

La première survient lorsque les titres de dette du gouvernement sont achetés par des investisseurs. Cela a comme impact d’augmenter l’offre d’obligations sur les marchés, ce qui a un effet à la hausse sur les taux d’intérêt. Bref, le gouvernement « inonde » les marchés obligataires, ce qui crée un surplus de titres de dette. Pour attirer davantage d’investisseurs, les taux doivent augmenter. L’épargne disponible dans l’économie va davantage vers le gouvernement plutôt que vers les entrepreneurs. Autrement dit, lorsque le gouvernement vend ses titres de dette sur le marché, il s’accapare une plus grande partie de la quantité d’épargne disponible. Il en reste donc moins pour les emprunteurs privés. Ce n’est pas vraiment cela qui s’est produit au cours des 12 derniers mois.

La deuxième façon survient lorsque la dette du gouvernement est achetée par la Federal Reserve avec de la monnaie créée ex nihilo. L’effet sur les taux d’intérêt n’est alors pas immédiat. Cette création de monnaie génèrera éventuellement de l’inflation (ou du moins fera augmenter les anticipations d’inflation), ce qui mettra de la pression à la hausse sur les taux d’intérêt.

Dans la période récente, le déficit du gouvernement américain a été financé avec de l’argent créé ex nihilo par la Federal Reserve. La Federal Reserve a utilisé ce qu’on appelle le « quantitative easing »; c’est-à-dire qu’elle a créé de la monnaie pour acheter des obligations (surtout celles du gouvernement). À preuve, la Fed est maintenant le plus gros détenteur de bons du trésor au monde. Il est normal de ne pas avoir assisté à une augmentation du taux d’intérêt du gouvernement depuis le plan de relance, puisque celui-ci est maintenu à la baisse par la Fed!

Quand verrons-nous le crowding-out alors?

En fait, on pourrait montrer à Paul Krugman que le taux 10 ans sur les obligations du gouvernement a fortement augmenté depuis le début de 2009 (de 2.5% à 3.5%).

Les taux vont monter davantage lorsque l’inflation se manifestera. Présentement, l’économie est trop faible et la tendance est au désendettement. Il n’y a donc pas de pressions inflationnistes.

D’autre part, le taux directeur de la Federal Reserve a beau être de 0% et celui des bons du trésor à 3.5%, c’est sur les marchés obligataires et auprès de leur banque que les entreprises et particuliers doivent se financer. Voyons voir si le crowding out s’est manifesté depuis un an.

Le graphique suivant montre les dépenses en capital des entreprises américaines. Elles sont en forte baisse depuis le début du plan de relance et n’ont pas rebondi malgré la supposé reprise économique.

Ainsi, il m’apparaît clair que 1) le plan de relance n’a pas fonctionné et que 2) l’investissement privé est très faible. Paul Krugman n’a donc pas de quoi taper sur la table en nous montrant son graphique du taux d’intérêt des bons du trésor…

Ensuite, Paul Krugman ne s’arrête pas là. Il affirme que ceux qui craignent un épisode d’hyper-inflation suite à l’immense création de monnaie engendrée par la Federal Reserve dans ses manœuvres de « quantitative easing », devraient observer le Japon qui malgré une forte augmentation de sa masse monétaire dans les années 2000 (suite à du quantitative easing), n’a pas subi d’hyper-inflation. Donc, s’il n’y a pas d’inflation, les taux de monteront pas, et si les taux ne montent pas, il n’y aura pas de crowding-out et tout ira bien!

Effectivement, le Japon n’a pas subi d’hyper-inflation; il n’a d’ailleurs pas connu de croissance économique non plus! Le Japon est un exemple flagrant de l’échec des politiques keynesiennes. La croissance du PIB n’y a pas dépassé 2% dans les années 2000 et le taux de chômage n’a jamais été aussi élevé. Il y a plusieurs explications, au marasme économique japonais (système bancaire déficient, changements démographiques, interventionnisme étatique, inflexibilité du marché du travail, etc), mais il est plutôt fallacieux d’utiliser cet exemple pour vanter les plans de relance et le « quantitative easing » puisque ces politiques n’ont carrément pas fonctionné. Bref, si c’est pour nous réconforter que Krugman nous pointe le Japon, c’est manqué!

Ce que Krugman répondrait est probablement que, tout comme le Japon, les Etats-Unis sont dans une trappe à liquidité, une autre chimère keynesienne, directe conséquence de leurs politiques. L’autre conséquence des politiques keynesienne est la stagflation. C’est probablement ce qui attend les États-Unis une fois qu’ils seront sortis de leur trappe à liquidité après une ou plusieurs décennies perdues!

Voyez mes autres articles dans la série Paul Krugman ici, ici, ici et ici.

Le système bancaire américain à l’agonie.

Posted in Économie, tagged États-Unis, bailout, banques, bulle, création de monnaie, déflation, FDIC, Federal Reserve, indice de confiance, inflation, mauvaises créances, prêts, récession, réserves, système bancaire, taux de chômage on 26 février 2010| 2 Comments »

On me demande souvent pourquoi les prix demeurent relativement stables malgré toute la création de monnaie qui a eu lieu aux États-Unis. La raison est fort simple: une bonne partie de cet argent se trouve à la Federal Reserve, sous forme de réserves. Lorsque ces réserves seront injectées dans l’économie sous forme de prêts, les prix réagiront plus drastiquement.

Pourquoi est-ce que cet argent n’est pas prêté présentement? Il y a essentiellement deux raisons.

Premièrement, la demande de crédit est très faible. Le taux de chômage est très élevé et les gens cherchent plutôt à rembourser leurs dettes excessives des dernières années plûtôt qu’à se ré-endetter. Il y a eu beaucoup de consommation durant les années 2000s qui a été financée par des emprunts, et un emprunt doit être remboursé à un moment ou à un autre. D’autre part, nous avons vu plus tôt cette semaine l’indice de confiance des consommateurs chuter de 56.5 à 46.0 en janvier. Notez que si le taux de chômage baisse aux États-Unis ce n’est pas parce que des gens se trouvent un emploi, mais bien parce que certains chômeurs ont arrêté de se chercher un emploi et ne sont donc plus compté. Si on incluait l’ensemble des chômeurs, le taux de chômage tournerait autour de 20% en ce moment.

Deuxièmement, la santé financière des banques américaines est très fragile, voire désastreuse. Oubliez les grandes banques telles que JP Morgan, Goldman Sachs, Wells Fargo, Bank of America et Citigroup; elles ont bénéficié de privilèges de l’État grâce à la politique « too-big-to-fail » ainsi qu’au TARP, TALF et autre programmes. Leurs lobbys et contributions aux caisses électorales ont porté fruit! De toute façon, ce ne sont pas elles qui vont relancer le crédit. Elles sont trop occupées à faire des profits faramineux sur les marchés des capitaux. Ce sont les petites et moyennes banques qui sont dans l’eau chaude.

La Federal Deposit Insurance Corporation a publié un rapport démontrant qu’au 31 décembre 2009, 702 banques étaient en mauvaise posture comparativement à 552 au 30 septembre 2009; une augmentation de 27%. La FDIC a compilé 140 faillites bancaires en 2009 et l’année 2010 est bien partie pour dépasser ce chiffre (16 faillites en janvier seulement).

La FDIC a aussi déclaré que l’augmentation des profits du secteur bancaire au cours du trimestre s’est essentiellement produite au niveau des grandes banques. Ce sont donc les petites et moyennes banques qui sont à l’agonie. Pourquoi? Les mauvaises créances enregistrées durant le trimestre étaient 37% plus élevée que l’année précédente et représentent un sommet inégalé depuis plus de 20 ans.

La réalité est que la bulle de crédit a généré énormément de mauvais investissements et de sur-investissement. La récession suivant une bulle est une période durant laquelle ces mauvais investissements doivent être « nettoyés » pour que les ressources puissent être correctement allouées dans le système et que la structure de production s’ajuste à la nouvelle réalité économique. Comme l’ampleur de cette bulle a été démesurée, le nettoyage l’est tout autant, et tant que ce processus n’aura pas suivi son cours, le marasme économique perdurera.

Ainsi, je n’anticipe pas une hausse démesurée des prix pour 2010. Ceci étant dit, les prix à la consommation sont tout de même en hausse; la déflation n’est définitivement pas au rendez-vous (voir graphique ci-bas).

La flexibilité du marché du travail et les récessions.

Posted in Économie, tagged chômage, cycle économique, destruction créative, destruction créatrice, emploi, flexibilité, interventionnisme, marché du travail, stabilisateurs économiques, taux de chômage, The Economist on 17 novembre 2009| 1 Comment »

L’hebdomadaire The Economist a publié un article intéressant dans sa chronique « Economic Focus » de son édition du 7 novembre.

L’article fait un lien entre l’augmentation du taux de chômage et la flexibilité du marché du travail dans différents pays. Cela vise en quelque sorte à démontrer l’efficacité des « stabilisateurs économiques », tels que l’assurance-chômage, durant les récession.

Les chiffres démontrent effectivement que les pays Européens, où le marché du travail est moins flexible et où l’assurance-chômage est plus généreuse, ont vu leur taux de chômage augmenter moins que les pays où le marché du travail est plus flexible, c’est-à-dire où il est plus facile et moins coûteux de mettre les gens à pied, comme les États-Unis et la Grande-Bretagne (voir graphique ci-bas).

L’un des mécanismes utilisés, notamment par l’Allemagne, consiste à subventionner les salaires des employés qui ont vu leurs heures coupées à cause de la récession, ce qui incite les entreprises à couper des heures plutôt qu’à renvoyer leurs employés. D’autres, comme la Suède, permettent aux firmes de différer le paiement de sécurité sociale à plus tard, ce qui leur permet d’améliorer leurs flux monétaires temporairement. Les autres pays reconnus pour ce genre d’interventions sur le marché du travail sont la France et les Pays-Bas.

Ainsi, le taux de chômage de la Zone-Euro n’a augmenté que de +2.6%, relativement à +5.4% pour les États-Unis et +2.7% pour la Grande-Bretagne. En apparence, la formule européenne semble avoir mieux fonctionné durant la récession.

Ce qu’il faut observer par contre est que le taux de chômage d’avant la crise aux États-Unis était de 4.4%, en Grande-Bretagne il était de 5.2% , alors qu’en Zone-Euro il était de 7.1%. Le taux de chômage actuel (au moment de la parution) était de 9.8% aux États-Unis, 7.9% en Grande-Bretagne et 9.7% en Zone-Euro (8.1% en Allemagne, 8.3% en Suède et 10.0% en France).

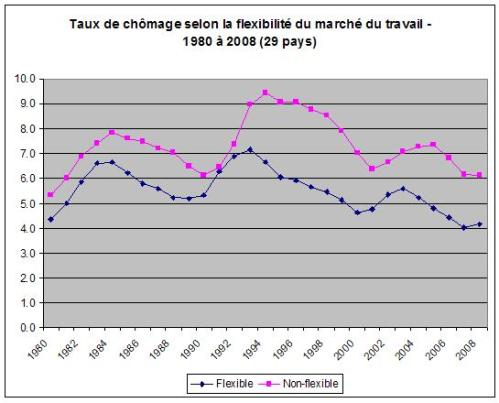

Ainsi, il semble que durant les périodes de croissance, le taux de chômage soit significativement supérieur dans les pays où le marché du travail est inflexible et où il y a des stabilizateurs économiques, et que durant les récessions, les taux de chômages sont similaires pour les deux systèmes… Le second graphique (ci-bas) démontre que la situation des pays avec un marché du travail non-flexible n’est aucunement enviable comparativement à celle des pays avec un marché du travail flexible.

Il est vrai que ces stabilisateurs amortissent le choc de la récession, mais ils empêchent la récession de faire son travail (souvenez-vous de mon billet sur la desctruction créatrice). Ils font en sorte de faire perdurer les causes fondamentales de la récession. Ils bloquent le flux de ressources humaines entre les industries où il y a de la sous-capacité et celles où il y a de la sur-capacité; des industries mourantes vers les industries naissantes et prometteuses. Ils font en sorte d’allonger la période de marasme économique et de ralentir la reprise; c’est pourquoi ces pays qui ont des stabilisateurs économiques accrus et un marché du travail inflexible se retrouvent avec une économie qui croît moins vite et qui maintient un taux de chômage plus élevé tout au long du cycle économique.

En somme, il est vrai que ces interventions sur le marché du travail stabilisent quelque peu le taux de chômage durant les récessions, mais le coût économique à long terme de cette stabilité est très élevé.

Ce graphique est basé sur une étude que j’ai réalisée en utilisant les taux de chômage de 29 pays sur la période 1980 à 2008. J’ai divisé les pays en deux groupes en utilisant quatre critères du Rapport sur la Compétitivité Globale du Forum Économique Mondial, soit la flexibilité des salaires, la rigidité du travail, la libéralité des pratiques d’embauche et de mise-à-pied, ainsi que les coûts de mise-à-pied. Le tableau ci-bas présente les deux groupes.

Note: Pour une évaluation de la rigidité du marché du travail de différents pays, je vous suggère de consulter la section à cet égard du rapport sur la compétitivité globale du Forum Économique Mondial.