Dans ce dossier, inspiré du livre “Where Keynes went wrong” de Hunter Lewis, je traite des principales idées de Keynes. La première partie traitait des taux d’intérêt, la seconde partie traitait de l’épargne, la troisième partie traitait de la bourse et de l’investissement, et la quatrième partie traite des récessions.

Keynes était d’accord avec le fait que les booms économiques génèrent de mauvais investissement, mais il prêchait que « c’est mieux que pas d’investissement du tout ». Keynes ne croyait pas que les récessions puissent au moins avoir l’utilité de « nettoyer » l’économie des industries/entreprises qui utilisent mal leurs ressources et de rediriger ces ressources vers les bonnes industries/entreprises (autrement dit, il ne croyait pas en la destruction créatrice).

Selon Keynes, aussitôt que des signes avant-coureurs d’un ralentissement économique se manifestent, le gouvernement doit mettre en branle un plan d’action radical pour intervenir et ramener l’économie en croissance (au plein-emploi). Il importe peu que ces dépenses gouvernementales soient vraiment utiles ou non, l’important est de dépenser cet argent le plus vite possible, de préférence dans les infrastructures. De toute façon, grâce au fameux concept keynesiens qu’est le « multiplicateur », chaque dollar dépensé par le gouvernement durant une récession est multiplié plusieurs fois par l’économie.

Keynes croyait que le libre-marché n’arriverait pas à sortir l’économie de la récession par lui-même et que l’économie atteindrait un équilibre sous-optimal (avec un taux de chômage trop élevé). Il croyait que les salaires ne devaient ni baisser, ni augmenter durant les récessions. L’un réduirait le pouvoir d’achat des travailleurs, l’autre serait mauvais pour le « climat d’affaires » en réduisant les profits. La solution consiste à créer de la monnaie pour générer de l’inflation. Cette hausse des prix permettra aux entreprises de maintenir les salaires tout en faisant du profit. À cet égard, la déflation doit être évitée à tout prix; c’est du poison pour l’économie.

Finalement, Keynes préconisait que la banque centrale et le gouvernement agissent comme prêteurs de dernier recours pour le système bancaire, de façon à éviter les faillites bancaires. Ainsi, la banque centrale devrait fournir de la liquidité aux banques autant qu’elles en ont de besoin et ce à un taux très bas (non-punitif contrairement à ce que suggérait Walter Bagehot).

Réfutation:

Lorsque les « booms » économiques inflationnistes se mettent à dérailler, le marché lève le voile sur tous ces mauvais investissements financés par de la dette artifiellement abordable (facilitée par la création de monnaie) et l’économie frappe un mur. Contrairement à ce que Keynes pensait, on ne peut artificiellement maintenir l’économie en boom perpétuel sans créer d’énormes distorsions sur les marchés. À cet égard, les récessions viennent corriger ces distorsions et permettent à l’économie de repartir sur une base plus solide. Plus l’inflation a été sévère durant le « boom », plus récession sera sévère.

En voulant éviter les récessions à tout prix, les théories de Keynes ne font que les prolonger, font en sorte que la reprise sera plus faible et que prochaine crise sera plus grave. L’interventionnisme keynesiens n’a-t-il pas échoué durant la Grande Dépression des années 1930s, prolongeant celles-ci jusqu’à la Deuxième Guerre Mondiale? Et que dire de la « décennie perdue » du Japon suite à la bulle des années 1980? Et de la bulle immobilière que nous venons de traverser, résultat inévitable de l’ère Greenspan (qui n’a pas laissé la récession de 2000-01 suivre son cours et qui l’a étouffée par une inflation démesurée, laquelle a gonflé une immense bulle immobilière). L’historique du keynesiannisme est en fait parsemmé d’échecs et d’inflation. La recette n’a jamais fonctionné et a toujours mené à des « booms and busts« , c’est-à-dire de violents cycles économiques.

En ce qui a trait au fameux multiplicateur keynesien, ce concept fallacieux dont les Paul Krugman de ce monde font encore la promotion, c’est une théorie économique fondamentalement erronée. Voici la formule:

DY = 1 /(1-c) * DI

où I est l’investissement fait par le gouvernement, c est la propension marginale à consommer (le pourcentage de chaque dollar qui est dépensé par les gens plutôt qu’épargné) et Y le revenu qui en résulte.

Ainsi, si la propension marginale à consommer est de 90%, le multiplicateur est de 10 fois, donc chaque dollar investi par le gouvernement est multiplié par 10 dans l’économie. Mais qu’arrive-t-il si la propension marginale à consommer augmente à 100% (i.e. les gens n’épargent plus)? Le modèle tombe à l’eau! D’ailleurs, aucune étude n’a clairement démontré l’existence de ce multiplicateur dans la réalité. Prenons par exemple celle de Christina Romer, présidente du Council of Economic Advisors sous Barrack Obama, qui a estimé le multiplicateur à 1.57x. D’autres études estiment qu’il est bêtement de 1x alors que d’autres l’estiment inférieur à 1x. Pour une réfutation complète du multiplicateur (qui serait trop longue pour ce billet), cliquez ici.

La meilleure façon de contrer une récession est de laisser le marché suivre son cours. Nous n’avons qu’à penser à la Dépression de 1921 aux États-Unis, où ni le gouvernement, ni la Federal Reserve ne sont intervenus. Cette dépression s’est résorbée d’elle-même, sans interventionnisme étatique. C’est d’ailleurs pourquoi les partisans de Keynes refusent à tout prix d’en parler! Par contre, les néo-keynesiens ont abandonné l’idée farfelue de Keynes selon laquelle un chômage élevé persisterait indéfiniement dans un libre-marché, sans intervention gouvernementale pour sortir de la récession (voir Modigliani et Patinkin). Une autre « intuition » de Keynes déconnectée de la réalité…

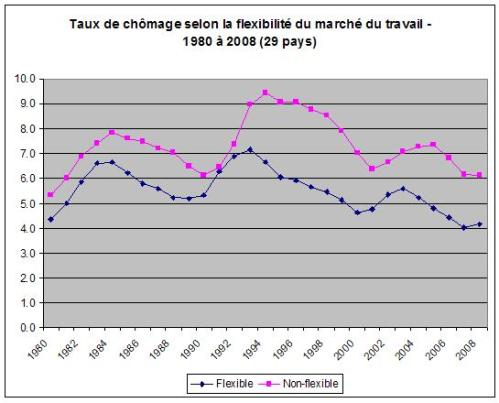

Quand aux salaires, le gel de ceux-ci a généralement comme impact de prolonger les récessions (nous n’avons qu’à comparer la Grande Dépression des années 1930s où les salaires furent gelés, à celle de 1921 où les salaires ont baissé drastiquement). La flexibilité du marché du travail est un élément essentiel pour sortir l’économie d’une récession et réduire le chômage. Les entreprises peuvent ainsi réduire leurs coûts (sans nécessairement mettre des travailleurs à pied), préserver leurs flux monétaires et rester en opération.

La déflation quant à elle n’est pas mauvaise en soit. C’est d’ailleurs un phénomène tout à fait naturel et sain: lorsque la productivité s’améliore, on fait plus avec moins, ce qui permet aux prix de baisser sans affecter les marges. Des prix plus bas signifie que le pouvoir d’achat et le niveau de vie de la population a augmenté et que de la vraie richesse a été créée. L’autre déflation, celle causée par la destruction de monnaie due au remboursement des dettes, est simplement le fruit d’une création excessive de monnaie qui a mené à de mauvais investissements, à du gaspillage de ressources et à un niveau d’endettement insoutenable. Ce réajustement est un mal nécessaire pour purger le système de toute cette dette et de toute cette monnaie artificielle, mais malheureusement, nos gouvernements veulent à tout prix l’empêcher en créant de la monnaie.

Finalement, la présence de la banque centrale comme prêteur de dernier recours crée un risque moral important pour les citoyens. Cette « fausse sécurité » permet et encourage la prise de risque excessive et mène inévitablement à des crises financières comme celle que nous avons récemment connue. L’expression « too-big-to-fail » et les « bailouts » existent depuis fort longtemps et tirent leurs origines, entre autres, du keynesiannisme. Cette promesse de sauvetage du gouvernement est malsaine et encourage les banques à étirer l’élastique au maximum.